税制改正情報

法人税関係の改正

[1]所得拡大促進税制の拡充

1 改正の内容

中小企業(資本金1億円以下)

中小企業における所得拡大促進税制の適用要件と税額控除の改正内容は以下の通りとなります。

〔適用要件〕

(改正前)

- 給与等支給総額:平成24年度(基準年度)に比べて3%以上増加

- 給与等支給総額:前年度以上

- 継続雇用者給与等支給額:前年度を上回る

↓

(改正後)

- 給与等支給総額:前年度以上

- 継続雇用者給与等支給額:対前年度増加率1.5%以上

〔税額控除〕

(改正前)

- 給与等支給総額の平成24年度からの増加額の10〜22%

(税額控除額は法人税額の20%が上限)

↓

(改正後)

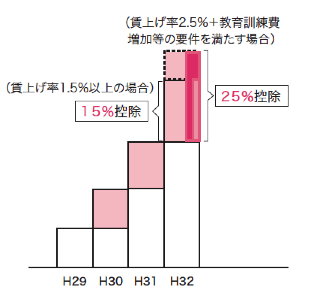

- 給与等支給総額の前年度からの増税額の15%

- 継続雇用者給与等支給額の対前年度増加率が2.5%以上で、下記の教育訓練費増加等の要件を満たす場合には、10%上乗せされ、合計25%の税額控除

(税額控除額はいずれも法人税額の20%が上限)

中小企業についても、持続的な賃上げを支援する観点から、通常の税額控除率を従来の10%から15%へと拡充しています。適用要件についても、基準年度(平成24年度)との比較要件を撤廃するとともに、前年度との対比による計算の簡素化を図るなど、制度の中身をシンプルで分かりやすいものに改善しているので中小企業に幅広く活用されることが望まれます。

また、継続雇用者給与等支給額を前年度比2.5%以上増と高い賃上げを行いつつ、教育訓練費を前期の1.1倍以上増加させたり、中小企業等経営強化法に基づく認定経営力向上計画での経営力向上がなされたことが、証明されていることなど、積極的な人的投資や生産性向上に取り組む企業には、上乗せ部分の税額控除率が22%から25%へと拡充されています。

所得拡大促進税制は、平成28年度には大企業・中小企業合わせて9万9,134件の適用があり、平成26年の制度創設から4年連続で適用法人数は増加しており高水準の賃上げが行われています。今改正での拡充・延長により適用件数の増加がさらに見込まれており、個人の所得水準の改善を通じた消費拡大及びそれに伴う景気の好循環の実現が期待されます。

2 適用期間

大企業・中小企業ともに、この改正は平成30年4月1日から平成33年3月31日までの3年間に開始する事業年度において適用されます。

[2]中小企業の設備投資に係る固定資産税特例措置の創設

1 制度の内容

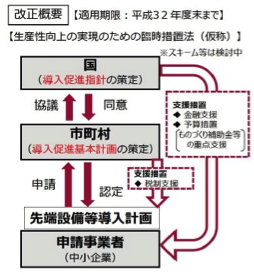

特例措置は、市町村の認定を受けた中小企業の新規設備投資について、取得後3年間における固定資産税の課税標準をゼロ以上1/2以下で市町村の条例で定める割合を乗じて得た額として軽減するものです。さらに国からは「ものづくり・商業・サービス補助金」などの補助や金融支援等の措置も受けられます。

〔適用要件〕

- 中小企業が商工会議所や商工会等と連携して策定・申請した新規設備投資に係る計画が、市町村(特別区含む)が策定した導入促進基本計画に合致しているか認定されること

- 導入により、労働生産性が年平均3%以上向上する設備投資

- 生産・販売活動等の用に供される、企業の収益向上に直接つながる新たな設備への投資(中古資産は対象外)

〔対象設備〕

生産性向上に資する指標が旧モデル比で年平均1%以上向上する以下の設備

<減価償却資産の種類 (最低取得価格/販売開始時期)>

- 機械装置(160万円以上/10年以内)

- 測定工具及び検査工具(30万円以上/5年以内)

- 器具備品(30万円以上/6年以内)

- 建物付属設備(60万円以上/14年以内)

2 適用期日

この改正は、生産性向上特別措置法の施行日から平成33年3月31日までの間に、同法に規定する導入計画に従って取得した先端設備等に該当する一定の機械装置等について適用されます。

【生産性向上特別措置法】