税制改正情報

所得税関係の改正

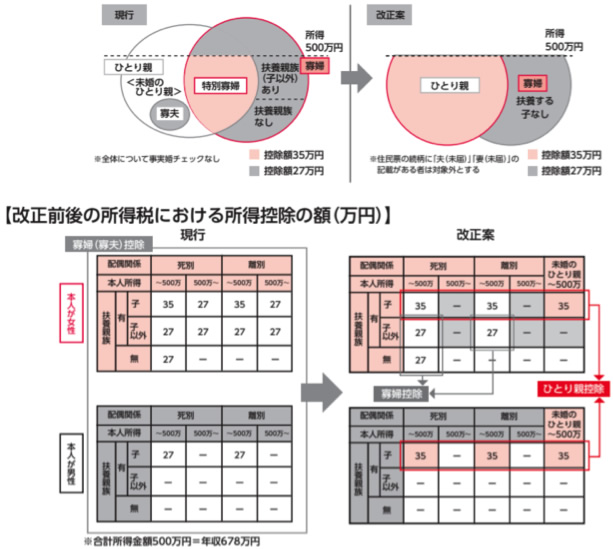

1.ひとり親に対する税制上の措置

◯改正の内容

(1)ひとり親控除の創設

現に婚姻をしていない者のうち、下の要件を満たすもの(寡婦又は寡夫である者を除きます)である場合には「ひとり親控除」として、その者の年分の総所得金額等から35万円か控除されることとなりました。

なお、この控除は、給与等及び公的年金等の源泉徴収の際に適用できることとされました(令和3年1月1日以後に支払うべき給与等及び公的年金等について適用し、給与所得者については、令和2年分の年末調整において適用できる経過措置があります)。

- その者と生計を一にする子(総所得金額等の合計額48万円以下のものに限る)を有すること

- 合計所得金額が500万円以下であること

- 事実婚の状態にない(住民票に「夫(未届)」「妻(未届)」等の記載がない)こと

(2)寡婦(寡夫)控除の見直し

これまで「寡婦」控除の要件は、配偶者と死別又は離婚し扶養親族を有することであるのに対し、「寡夫」控除は扶養親族である子を有することに加え、合計所得金額が500万円以下であることが必要とされていました。

今回、寡婦の要件について、以下の見直しを行った上で、これまでの寡婦(寡夫)控除をひとり親に該当しない寡婦に係る寡婦控除に改組されました。

- 扶養親族その他その者と生計を一にする子(総所得金額等の合計額が48万円以下)を有する寡婦の要件に「合計所得金額が500万円以下」が追加されました。

- 事実婚状態の有無を確認するため、住民票の続柄に「夫(未届)」、「妻(未届)」の記載がある場合は、控除の対象外とされました。

- 全ての控除について合計所得金額500万円以下とされたことから、条件が重複する「特別の寡婦」制度(図では特別寡婦)が廃止されました。

なお、合計所得金額が500万円以下で扶養親族がいない死別女性や子以外の扶養親族を持つ死別・離別女性については、控除額は現状のままとなります。

【未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し】

<財務省資料>

(3)地方税関係

個人住民税についても同様の改正が行われます(ひとり親控除は控除額30万円、寡婦控除は控除額26万円)。また、これまでの寡婦、寡夫、単身児童扶養者(児童扶養手当を受給している18歳以下の児童の父又は母)に対する個人住民税の人的非課税措置を見直し、ひとり親及び寡婦を対象とすることとされました。

◯適用時期

令和2年分以後の所得税、令和3年度分以後の個人住民税から適用されます。

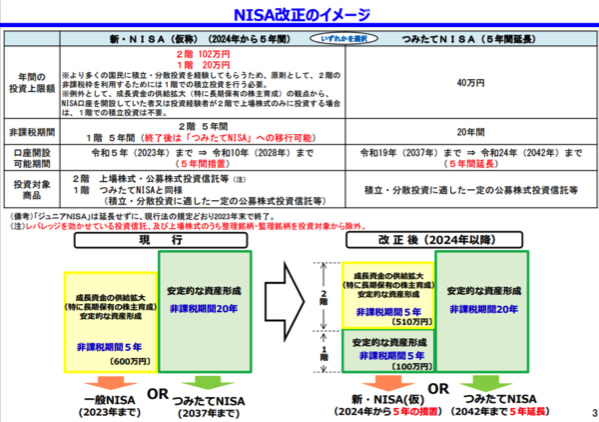

2.NISAの見直し・延長

◯改正の内容

NISA(非課税口座内の少額上場株式等に係る配当所得及び譲渡所得等の非課税措置)制度について、次の措置が講じられました。

(1)一般NISAの見直し

一般NISA(非課税上場株式等管理契約に係る非課税措置)は、満20歳以上の者が金融機関等に非課税口座を開設し、上場株式や株式投資信託等に投資した場合、年間120万円の投資を上限にその運用益や配当金について最長5年間非課税とする制度です。

今回、より多くの国民に積立・分散投資による安定的な資産形成を促す観点から、令和5年の口座開設期間の終了にあわせ、新・NISAに見直した上で、令和6年1月1日から令和10年12月31日まで5年間延長されます。

(2)新・NISAの概要

令和6年から開始される新・NISA(特定非課税累積投資契約(非課税適用を受けるための公募等株式投資信託の受益権の定期かつ継続的な方法による買付け等に関する契約)に係る非課税措置)は、非課税期間は一般NISAと同じ5年間ですが、非課税枠は2階建てとされています。

具体的には、投資対象商品を1階部分はつみたてNISAと同様に一定の公募等株式投資信託に限定した年間20万円までの積立枠(特定累積投資勘定)に、2階部分はこれまでの一般NISAから高レバレッジ投資信託など安定的な資産形成に不向きな一部の商品を除いた年間102万円までの枠(特定非課税管理勘定)とされ、原則として1階部分に投資した場合のみ2階部分の投資が行える(合計122万円が上限)制度とされました。

この結果、全体で5年間、最大610万円(毎年122万円×5年間)までの投資に係る配当金が非課税となります。

また、1階部分については、5年間の非課税期間終了後に「つみたてNISA」に移行することが可能とされています。

なお、成長資金の供給拡大(特に長期保有の株式育成)の観点から、NISA口座を開設していた者又は投資経験者が2階部分で上場株式のみに投資する場合は、例外として1階部分での積み立て投資を不要とする措置が設けられています。

特定累積投資勘定とは

特定非課税累積投資契約に基づき振替口座簿への記載等がされる特定累積投資上場株式等の振替口座簿への記載等に関する記録を他の取引に関する区分して行うための勘定で、次の要件を満たすものをいいます。

- 令和6年1月1日から10年12月31日までの期間内の各年(累積投資勘定が設けられる年を除く。下記において「勘定設定期間内の各年」という)においてのみ設けられること

- 非課税口座開設届出書が年の中途において提出された場合等を除き、その勘定設定期間内の各年の1月1日において設けられること

特定非課税管理勘定とは

特定非課税累積投資契約に基づき振替口座簿への記載等がされる上場株式等の振替口座簿への記載等に関する記録を他の取引に関する記録と区分して行うための勘定で、特定累積投資勘定と同時に設けられるものをいいます。

(3)つみたてNISAの適用期限の延長

NISA制度の中でも手数料が低水準、頻繁に分配金が支払われるなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定し、非課税枠年間40万円、非課税期間を20年としている、投資初心者をはじめ幅広い年代で利用しやすい制度として平成30年1月からスタートした「つみたてNISA」について、口座開設期間が令和24年12月31日まで5年間延長されました。

(4)ジュニアNISA(未成年者少額投資非課税措置)の終了

未成年者(0~19歳)を対象に年間80万円までの非課税投資枠が設定され、上場株式、株式投資信託等の配当・譲渡益等が非課税対象とされる「ジュニアNISA」については、創設以降、利用実績が乏しいことから、新規の未成年者口座の開設期間が令和5年12月31日までで終了となります。

なお、終了に伴い令和6年1月1日以後に、未成年者口座又は課税未成年者口座内の上場株式等又は預貯金等をこれらの口座から払い出した場合には、当該払出しによる未成年者口座の廃止の際、当該未成年者口座内の上場株式等の譲渡があったものとして、本非課税措置を適用し、住居者等はその払出し時の金額をもってその上場株式等と同一銘柄の株式等を取得したものとみなされます。

この場合において、当該未成年者口座の廃止までの間の当該未成年者口座内の上場株式等の譲渡等及びその間に支払を受けるべき未成年者口座内の上場株式等の配当等については、源泉徴収を行わないこととされました。

<金融庁資料>