税制改正情報

資産税関係の改正

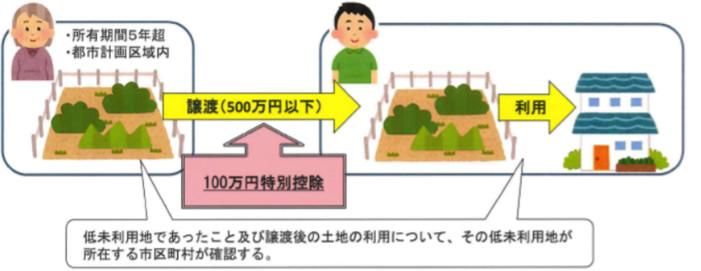

1.空き地等の譲渡に特別控除を創設

◯制度内容

個人が、低未利用土地または低未利用土地の上に存する権利を譲渡した場合には、その年中の低未利用土地等の譲渡に係る長期譲渡所得の金額から100万円(100万円に満たない場合は長期譲渡所得の金額)が控除されます。

なお、以下の要件を満たすことが必要です。

- 配偶者など特別の関係がある者に対する譲渡でないこと

- 譲渡価格がその上にある建物等を含めて500万円以下の譲渡であること

- 譲渡する年の1月1日において所有期間が5年を超えること

- 都市計画区域内に所在すること

- 低未利用土地であったこと及び譲渡後の土地の利用について市区町村による確認が行われたこと

◯適用時期

令和2年7月1日(または土地基本法等の一部を改正する法律の施行日とのいずれか遅い日)から令和4年12月31日までの間の譲渡について適用されます。

2.所有者不明土地への課税強化

◯改正の内容

(1)現に所有している者の申告の制度化

市町村長は、その市町村内の土地または家屋について、登記簿等に所有者として登記等がされている個人が死亡している場合、市町村の条例で定めるところにより、その土地・家屋を現に所有している「現所有者」に氏名、住所その他、固定資産税の賦課徴収に必要な事項を申告させることができるようになりました。

現所有者であることを知った翌日から3ヵ月を経過した日以後の日までに申告する必要があります。虚偽の申告等には、固定資産税における他の申告制度と同様の罰則が適用されます。

(2)使用者を所有者とみなす制度の拡大

従来から、震災等によって土地の所有者が不明な場合には、その使用者を所有者とみなして課税できる規定がありますが、適用は震災の場合に限定されています。

そのため改正により、市町村が、一定の調査を尽くしてもなお固定資産の所有者が一人も明らかとならない場合には、その使用者を所有者とみなして固定資産課税台帳に登録し、その者に固定資産税を課すことができるようになりました。

なお、使用者を所有者とみなしての固定資産課税台帳に登録しようとする場合には、その旨があらかじめ使用者に通知されます。

一定の調査とは?

住民基本台帳及び戸籍簿等の調査並びに使用者と思料される者その他の関係者への質問その他の所有者の特定のために必要な調査。

◯適用時期

2(1)の改正は、令和2年4月1日以後の条例の施行の日以後に現所有者であることを知った者について適用されます。

2(2)の改正は令和3年度以後の年度分の固定資産税について適用されます。

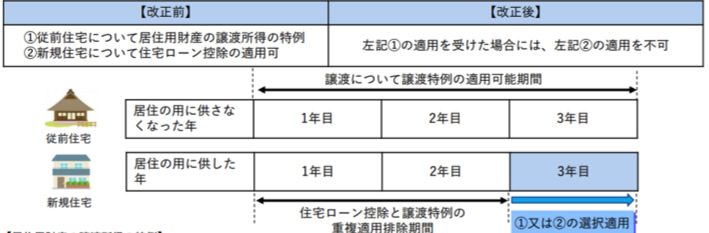

3.住宅ローン控除の適用制限

◯改正の背景

居住用財産の譲渡特例は、居住しなくなった日から3年目までの譲渡について適用が可能な一方、住宅ローン控除は、居住年を含めた前後2年間に上記の譲渡特例を受けている場合には適用できないこととされています。

この1年の差により制限の趣旨に反した併用が可能となり、必ずしも必要最小限の利用制度となっていない点が問題となり、改正が行われました。

◯改正の内容

(1)住宅ローン控除

新住宅を取得等し居住の用に供した個人が、その居住の用に供した日の属する年から3年目に該当する年中に旧住宅を譲渡した場合、その者が旧住宅の譲渡につき次に掲げる特例の適用を受けるときは、新住宅について住宅ローン控除(住宅借入金等を有する場合の所得税額の特別控除)の適用を受けることができなくなりました。

- 居住用財産を譲渡した場合の長期譲渡所得の課税の特例

- 居住用資産の譲渡取得の特別控除

- 特定の居住用資産の買換え及び交換の場合の長期譲渡所得の課税の特例

- 既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換え及び交換の場合の譲渡所得の課税の特例

なお、住宅ローン控除の適用を受けることができなくなった場合は修正申告等が必要です。

(2)認定住宅新築等特別税額控除

省エネルギー性や劣化対策などの配慮された認定住宅(新住宅)の居住から3年目に旧住宅を譲渡して上記①②の適用を受けるときは、認定住宅の新築等をした場合の所得税額の特別控除の適用を受けることができなくなりました。

◯適用時期

いずれも個人が令和2年4月1日以後に行う旧住宅の譲渡について適用されます(附則71,75関係)。