税制改正情報

法人税関係の改正

[1]研究開発税制の見直し

1 改正の内容

(1)総額型の税額控除率の見直し

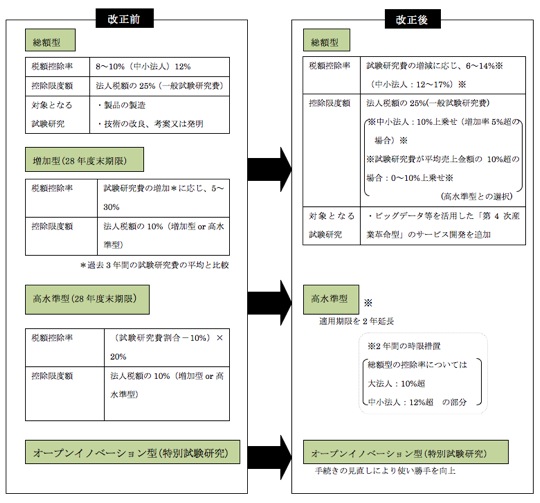

研究開発税制は、恒久措置として、試験研究費総額にかかる控除の「総額型」と特別試験研究費にかかる「オープンイノベーション型」に加えて、平成28年度までの時限措置として、試験研究費が過去3年平均より増加した場合の「増加型」と試験研究費の対売上比率が10%を超えた場合の「高水準型」の上乗せ措置がありました。

29年度改正では、適用期限の到来により高水準型は2年延長されましたが増加型が廃止されたことに伴い、総額型について、従来は試験研究費の増減にかかわらず一定だった税額控除率を増減に応じた構造とし、投資増加のインセンティブ強化を図っています。

具体的には、税額控除率は、従来の8〜10%から6〜14%(中小法人は12%から12〜17%)に範囲を拡大。試験研究費から比較試験研究費(前3年以内に開始した各事業年度において損金の額に算入される試験研究費の平均額)を減算した試験研究費増減差額の比較試験研究費に対する割合が、5%超では「9%+(増減割合−5%)×0.3」、5%以下では「9%−(5%−増減割合)×0.1」で算出した税額控除率となり、約22%増加で上限の14%、25%減少で下限の6%が適用されます。

控除限度額は、法人税額の25%(一般試験研究費)で変わりありませんが、中小企業の研究開発投資を強力に支援する観点から、中小法人については増加割合が5%を超える場合にはさらに10%上乗せ。また、試験研究費が平均売上金額の10%超える場合には0〜10%上乗せされますが、いずれも高水準型との選択適用となります。

(2)適用対象にサービス開発を追加

IoT(Internet of Things:モノのインターネット)やビッグデータ、AI(人口知能)等を活用した「第4次産業革命」による新ビジネスの創出を後押しする観点から、研究開発税制の適用対象に、モノ作りのための研究開発に加えて、第4次産業革命型のサービス開発が追加されました。

具体的には、ヘルスケア、自然災害予測など、センサー等による自動的なデータの収集や専門家による情報解析技術を用いた分析などが適用対象となるサービス開発に該当します。

(3)オープンイノベーション型の手続要件緩和

特別試験研究費の20%又は30%が控除額となるオープンイノベーション型は、高い控除率を設定しているものの手続き面の負担等を背景に十分なインセンティブ効果が発揮できていないことから、共同研究及び委託研究等を推進するために適用要件の緩和が図られました。

具体的には、原材料費や経費に限定されていた対象費目を拡大し、研究施設における光熱費や修繕費など共同・委託研究に要した費用が対象となります。また、従来は、契約変更があった場合、その契約変更以後に支出した費用のみが対象でしたが、改正では、契約変更前に支出した費用であっても、その契約に係るものであることが明らかで、その支出日と契約変更日が同一事業年度であれば対象費用に含まれます。事業年度終了時における特別試験研究費の額であることの確認方法も簡素化され、費用内訳(明細書)と領収証等との突合までは求めないこととなりました。

2 適用期日

この改正は平成29年4月1日以後に開始する事業年度について適用され(個人は平成30年分以後の所得税について適用)、高水準型の上乗せ措置は平成31年3月31日までの時限措置となります。

[2]所得拡大促進税制の拡充

1 改正の内容

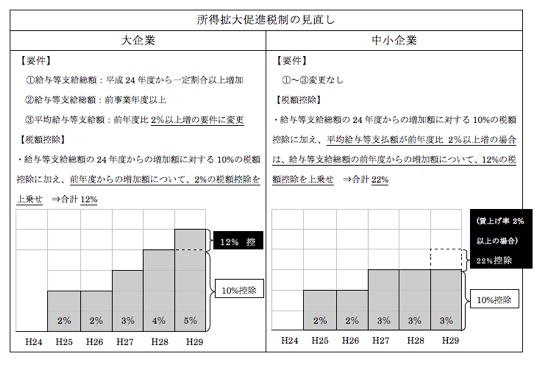

所得拡大促進税制は、①給与等支給総額(役員と役員の親族の給与や所得税非課税の給与を除く、損金算入された給与総額):平成24年度から一定割合以上増加、かつ②前事業年度以上、③平均給与等支給額(適用年度における継続雇用者1人当たりの平均給与):前事業年度を上回る、の3つの要件を満たした場合、給与等支給総額の平成24年度からの増加額の10%(法人税額の10%(中小企業は20%)が上限)を税額控除できます。

大企業と中小企業の改正内容は次の通りです。

□大企業(資本金1億円超)

上記要件のうち③の平均給与等支給額が「前年度比2%以上増加」に変更され、賃上げをしても前年度比2%未満の増加であれば適用対象外となります。ただし、前年度からの増加額について税額控除が「2%」上乗せされるため、従来の10%+2%で計12%が税額控除され

ることとなります。

□中小企業(資本金1億円以下)

適用要件の改正はなく前年度比2%未満の増加でも10%の税額控除が受けられます。従来制度を維持しつつ高い賃上げを行う企業を強力に支援する観点から、前年度比2%以上増加の場合には、給与等支給総額の前年度からの増加額について税額控除が「12%」上乗せされます。これにより10%+12%で実に22%も税額控除できるようになりました。

2 適用期日

この改正は平成29年4月1日以後に開始する事業年度から適用されます(個人は平成30年分以後の所得税について適用)。

[3]法人税の申告期限の見直し

1 改正の背景

会社法では、株主総会は、毎事業年度終了後一定時期に招集し、企業が議決権行使の基準日を定めた場合には3ヶ月以内に株主総会を開催しなければならない、と規定しています。企業実務では、基準日と決算日を一致させているため3月決算企業は6月末までに株主総会を開催しなければなりませんが、会社法では決算日を基準日として設定することを要請していないので、基準日と決算日を異なる日に設定し、例えば3月決算企業が7月以降に開催するなど各企業の事情に応じた柔軟な総会日の設定が可能です。

一方、法人税法では、原則として、事業年度終了の日(決算日)の翌日から2ヶ月以内に「確定した決算」に基づく申告を義務付けており、特例により会計監査人設置会社等は1ヶ月の延長が可能ですが、決算日後3ヶ月以内に法人税の申告をしなければなりません。ですから、3月決算企業が4月1日以降に基準日を設定し7月に株主総会を開催するなど、議決権行使の基準日を決算日より後に設定した場合には、法人税の申告期限までに確定した決算に基づく申告ができない場合が生じ得ます。

決算日から株主総会開催までの平均日数を国際比較すると、ドイツ151.3日(5.0ヶ月)英国137.1日(4.6ヶ月)、米国135.6日(4.5ヶ月)と、欧米諸国では約8割の上場企業が120〜150日以上確保しています。一方、日本は85.0日(2.8ヶ月)とかなり短いです。総会開催日も諸外国では分散されているものの、日本では8割以上の企業が6月下旬に集中しています。

そこで、株主総会期日の分散化を進め、持続的な企業価値の向上に資する「企業と投資家との建設的な対話の促進」を図るため、株主総会の日程を柔軟に設定できるよう法人税の申告期限の見直しがされました。

2 改正の内容

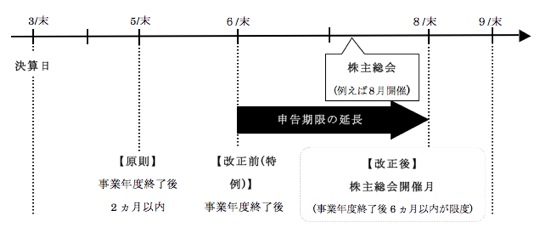

会計監査人を置いている法人で、定款等の定めにより事業年度終了後3ヶ月以内に定時株主総会が招集されない場合には、法人税の申告期限を事業年度終了後最大で6ヶ月まで延長することが可能となりました。

例えば、下図のように3月決算企業が株主総会が集中する6月末ではなく8月に開催する場合には、法人税の申告期限は、従来の決算日後3ヶ月以内の6月末までではなく、株主総会開催月中の8月末まで延長できます。

3 適用期日

この改正は平成29年4月1日以後の申請から適用されます。

<株主総会・申告期限のスケジュール例>(例:3月決算企業が8月に株主総会を開催する場合)