税制改正情報

相続税・贈与税関係の改正

事業承継税制の見直し

1 改正の内容

大きく以下4点の改正が行われました。

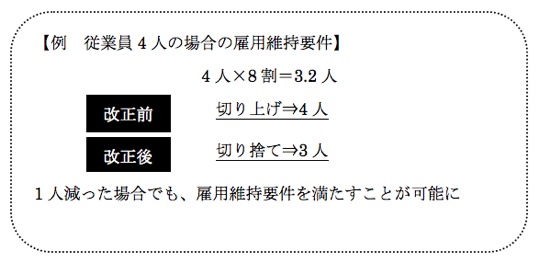

(1)雇用維持要件の計算方法の見直し

従業員の少ない小規模事業者では、従業員が1人減っただけでも雇用維持要件を下回る場合があるため、雇用維持要件の計算が端数切り捨て(改正前:切り上げ)に見直されました。

(2)災害等による雇用維持の困難化に対応するため雇用維持要件等を緩和

認定会社が次に該当する場合には、雇用維持要件等が緩和されます。また、災害等の発生日以後1年間に相続等で会社の非上場株式等を取得し事業承継税制の適用を受けようとする場合、その会社が以下に該当するときは、経営承継相続人が役員であることや資産保有型会社に該当しないことの要件等が免除されます。

- 事業用資産が災害によって甚大な被害を受けた場合

- 事業所が災害によって被害を受けたことで雇用の確保が困難となった場合

- 災害や主要取引先の倒産等により売上金額が大幅に減少した場合

さらに、認定会社が上記の項目に該当する場合で、経営承継相続人または認定会社が経営承継期間等内に次に掲げる場合のいずれかに該当するときは、猶予税額の全部または一部が免除されます。

- 経営承継相続人等が保有する認定会社の非上場株式等を経営承継相続人等と一定の関係を有する者以外の者へ一括して譲渡または贈与をした場合

- 認定会社について、破産手続開始の決定または特別清算開始の命令があった場合

(3)相続時精算課税制度との併用が可能に

事業承継税制の適用を受ける場合に、相続時精算課税制度(※)を併用することが可能になりました。

※ 相続時精算課税制度…60歳以上の父母・祖父母から20歳以上の子・孫に対し財産の贈与があった場合に、2,500万円の特別控除額までは贈与税が課税されず、贈与者が亡くなった時に贈与額を相続財産に加算して相続税額が計算される制度です。特別控除額を超えた部分には一律20%の税率で課税され、また、相続時精算課税制度を選択すると、その贈与者から贈与を受ける財産は、その選択をした年分以降全て相続時精算課税が適用され、暦年課税(基礎控除額:毎年110万円)へ変更することはできません。

(4)先代死亡時の切替要件を廃止

非上場株式等の贈与者が死亡して相続税の納税猶予制度に切り替えた場合の認定相続承継会社の要件について、中小企業者であること及びその株式等が非上場株式等に該当することの要件が撤廃されました。

2 適用期日

平成29年1月1日以後に相続、遺贈または贈与により取得する財産に係る相続税・贈与税について適用されます。