税制改正情報

令和5年度の税制改正のポイント(所得税関係)

1.NISA制度の抜本的拡充・恒久化

◯1 制度の概要

NISA(非課税口座内の少額上場株式等に係る配当所得及び譲渡所得等の非課税措置)は、個人の資産運用を後押しするために作られた税制の優遇制度で、購入した株式や投資信託などの売却益や配当金が一定の範囲内で非課税となります。

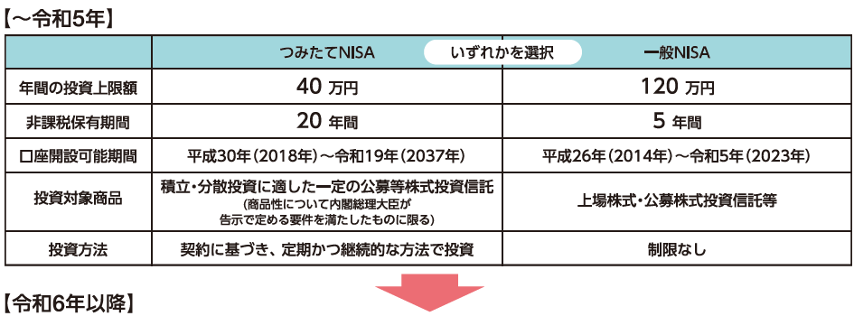

現在のNISAには、「一般NISA」、「つみたてNISA」、「ジュニアNISA」の3つの種類があります。

一般NISA

毎年120万円の非課税投資枠が設定され、上場株式・ETF・REITなど株式・投資信託等の配当・譲渡益等が非課税対象で、非課税保有期間は5年間。投資期限は令和10年までとされています。

つみたてNISA

毎年40万円の非課税枠が設定され、長期・積立・分散投資に適した一定の投資信託に投資が可能で、非課税保有期間は20年間。投資期限は令和24年までとされています。

ジュニアNISA

未成年者を対象とした少額投資非課税制度で、二親等以内の親族が運用管理者となります。毎年80万円の非課税投資枠が設定され、株式・投資信託等の配当・譲渡益等が非課税対象。投資可能期間は今年で終了します。

◯2 改正の背景

政府の「新しい資本主義実現会議」は昨年11月、「資産所得倍増プラン」を取りまとめ、その実現のための柱とするNISAについて、①投資経験者の倍増としてNISA口座を現在の約1,700万から5年間で3,400万とすること、②投資の倍増として、NISA買付額を現在の28兆円から56兆円とすることの2点を目標に掲げています。これに向けて、幅広い国民が少額から投資できる、簡素で分かりやすく、使い勝手の良い制度とするため、NISA制度の抜本的拡充・恒久化が行われ、「新NISA」となります。

◯3 改正の内容

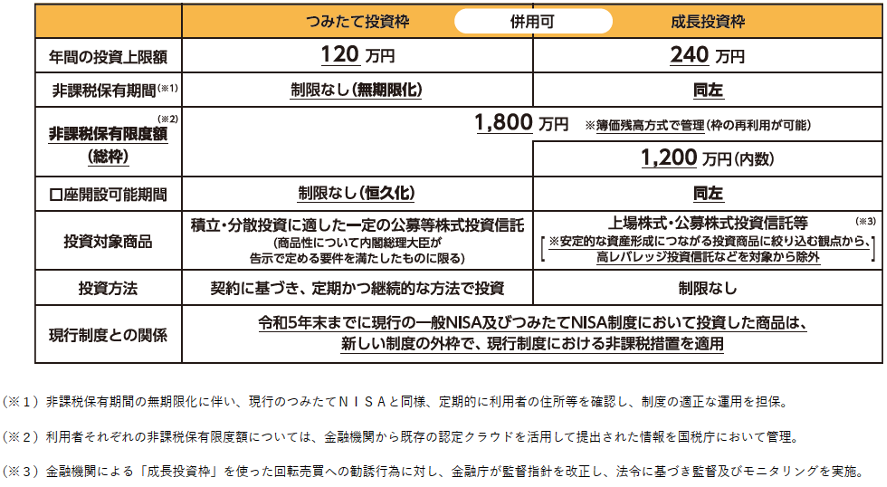

(1)一般NISA(成長投資枠)とつみたてNISA(つみたて投資枠)の併用可

現行では、上場株式の投資が可能な「一般NISA」、一定の投資信託を対象とする「つみたてNISA」の2種類から、どちらかを選択しなければなりません。

新NISAでは、一般NISAを「成長投資枠」に、つみたてNISAを「つみたて投資枠」に名称変更するとともに、両投資枠の併用が可能となります。

(2)非課税保有期間を無期限・恒久的措置に

若年期から高齢期に至るまで継続的な資産形成を行えるよう非課税保有期間を無期限に、口座開設可能期間も期限を設けない恒久的措置となり、これまでのロールオーバー等の面倒な手続きがなくなります。

(3)年間投資上限額最大360万円

現行の一般NISAが120万円、つみたてNISAが40万円となっている年間投資上限額について、成長投資枠は2倍の240万円に、つみたて投資枠は3倍の120万円とし、両枠を併用することにより最大で年間360万円までの投資が可能となります。

(4)生涯非課税限度額最大1,800万円

新たに一生涯の非課税限度額が設けられ、非課税保有限度額が買付金額ベースで合計1,800万円に設定され、このうち成長投資枠は1,200万円までとされています。

(5)現行NISAの対応

現行の一般NISA及びつみたてNISAについては、今年末で買付が終了となりますが、非課税口座内にある商品については、新しい制度における非課税限度額の外枠で、現行の取扱いが継続されます。

(6)ジュニアNISAの手続きの省略

ジュニアNISAも今年末で新規買い付けが終了します。今年末までにジュニアNISAで投資した商品は、5年間の非課税期間終了後も、一定の手続きを経ることで18歳になるまでは非課税措置を受けられることとなっていますが、利用者利便を考慮してその手続きを省略できることとされました。

◯4 適用時期

令和6年1月1日から適用されます。

【財務省資料より】

2.低未利用土地等の長期譲渡所得の特別控除の見直し

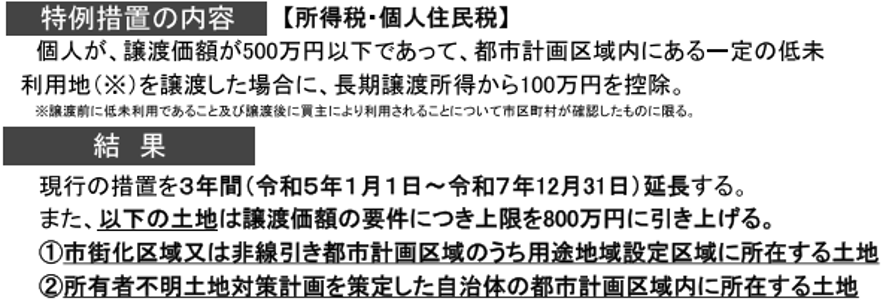

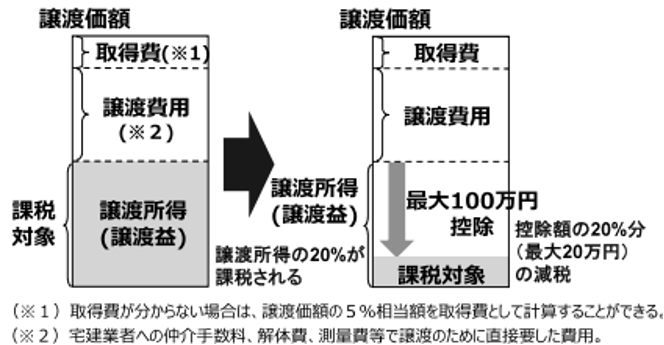

◯1 制度の概要

新たな利用意向を示す新所得者による土地の適切な利用・管理や地域の活性化、更なる所得者不明土地の発生の予防を図るため、一定の要件の下で個人が保有する低未利用土地等を譲渡した場合に、長期譲渡所得の金額から100万円(100万円に満たない場合は、その譲渡所得の金額)を控除することができます(下図参照)。

一定の要件とは、以下のとおりです。

- 配偶者など特別の関係者への譲渡ではない

- 譲渡価額が建物を含めて500万円以下

- 譲渡する年の1月1日時点で所有期間5年超

- 都市計画区域内に所在

- 低未利用土地であること及び譲渡後の土地の利用について市区町村が確認している

◯2 改正の背景

人口減少や世帯数減少等の影響は今後も大きくなると予想され、さらに多くの低未利用土地等が発生する可能性があることから、譲渡価額要件の上限の引上げにより低未利用土地等を市場で流通させることで、更なる低未利用土地等の適正な利用・管理を図る必要があるとして改正されました。

◯3 改正の内容

(1)譲渡後の利用用途の見直し

適用対象となる低未利用土地等の譲渡後の利用要件に係る用途からコインパーキングが除外されました。

(2)譲渡対価に係る要件の見直し

次の区域にある低未利用土地等を譲渡する場合は、その譲渡対価にかかる要件につき価額の上限が800万円(改正前500万円)に引き上げられました。

- 市街化区域又は区域区分に関する都市計画が定められていない都市計画区域(用途地域が定められている区域に限ります)

- 所有者不明土地の利用の円滑化等に関する特別措置法に規定する所有者不明土地対策計画を策定した市町村の区域内

(3)適用期限の延長

適用期限が、令和7年12月31日まで3年間延長されました。

◯4 適用時期

令和5年1月1日以後の譲渡について適用。

【国土交通省資料より】

3.空き家の発生を抑制するための特例措置の拡充・延長

◯1 制度の概要

空き家の発生を抑制するための特例措置は、相続日から起算して3年を経過する日の属する年の12月31日までに相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等(耐震性のない場合は耐震リフォームをしたものに限り、その敷地を含みます。)又は取壊後の土地を譲渡した場合には居住用財産を譲渡したとみなし、家屋又は土地の譲渡所得金額から最高3,000万円まで控除できるもので、平成28年度税制改正において創設されました。

被相続人居住用家屋とは、相続の開始の直前において被相続人の居住の用に供されていた家屋で、①昭和56年5月31日以前に建築されたこと、②区分所有建物登記がされている建物でないこと、③相続開始直前に被相続人がひとりで住んでいたことの3つの要件に該当するものです。

創設後、平成31年度改正により被相続人が介護保険法に規定する要介護認定等を受け、かつ、相続の開始の直前まで老人ホーム等に入所をしていた場合も適用が認められています。

適用を受けるためには、相続開始の直前において被相続人が家屋を居住の用に供し、かつその家屋にその被相続人以外に居住をしていた者がいなかったことなどを明らかにする自治体の「被相続人居住用家屋等確認書」が必要です。

◯2 改正の内容

利用が予定されていない空き家の数が令和12年には約470万戸まで増える可能性があると指摘されており、適切な管理が行われていない空き家には防災、衛生、景観等の地域住民の生活環境に深刻な影響を及ぼすことから、空き家の除却や空き家の発生を抑制するため見直しが行われました。

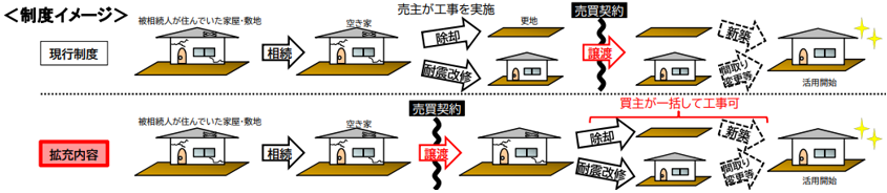

(1)適用要件の緩和

これまで、譲渡までに耐震基準に適合するか、被相続人居住用家屋の取壊し等が適用要件となっていましたが、売買契約等に基づき買主が譲渡の日の属する年の翌年2月15日までに耐震改修又は除却の工事を行った場合、工事の実施が譲渡後であっても適用対象とされました(下図参照)。

【国土交通省資料より】

(2)相続人数による特別控除額の見直し

相続又は遺贈による被相続人居住用家屋及び被相続人居住用家屋の敷地等の取得をした相続人数が3人以上である場合の特別控除額が2,000万円(改正前3,000万円)とされました。

(3)適用期限の延長

適用期限が4年間延長され、令和9年12月31日までとされました。

◯3 適用時期

令和6年1月1日以後に行う被相続人居住用家屋又は被相続人居住用家屋の敷地等の譲渡について適用されます。

4.マンション長寿命化促進税制の創設

◯1 創設の経緯

多くの高経年マンションでは、住民の高齢化や工事費の急激な上昇により、長寿命化工事に必要な積立金が不足しています。そして、修繕工事が適切に行われないと、外壁剥落・廃墟化を招き、周囲への大きな悪影響や除却の行政代執行に伴う多額の行政負担が生じることになります。

建替えはハードルも高く、マンションの長期使用を促す必要があるため、積立金の確保や適切な長寿命化工事の実施に向けた管理組合の合意形成を後押しすることを目的として、「長寿命化に資する大規模修繕工事を行ったマンションに対する特例措置」(マンション長寿命化促進税制)が創設されました。

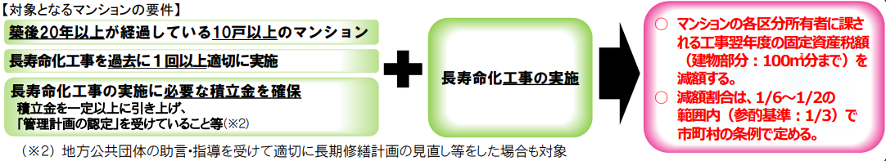

◯2 制度の概要

一定の要件を満たすマンションにおいて、令和5年4月1日から令和7年3月31日までの間に長寿命化のための大規模修繕工事(屋根防水工事、床防水工事、外壁塗装等工事)を実施(完了)した場合に、マンションの各区分所有者に課される工事翌年度の固定資産税額が、建物部分の100m²分まで減額されます。減額割合は、6分の1~2分の1の範囲内(参酌基準:3分の1)とされ、各市町村の条例で定められます。

一定の要件とは、①築後20年以上が経過している10戸以上のマンション、②長寿命化工事を過去に1回以上適切に実施、③長寿命化工事の実施に必要な積立金の確保などを満たしていること。

③については、地方公共団体の認定を受けた管理計画認定マンションのうち、認定基準に適合させるため修繕積立金の引上げや、地方公共団体の助言・指導を受け、修繕積立金の積立てや額の引上げを行った場合が該当します。

なお、減額適用を受けるには、マンションの区分所有者が長寿命化に資する大規模修繕工事であることを、マンション管理士等が発行した証明書等を添付して、工事完了後3ヶ月以内に市町村に申告する必要があります。

◯3 適用時期

令和5年4月1日から令和7年3月31日まで。

○上記について、2年間(令和5年4月1日〜令和7年3月31日)の特例措置を創設する。

【国土交通省資料より】