税制改正情報

法人税関係の改正

1 法人税の引下げと軽減税率の特例の延長

1 改正の背景

世界最高水準にある我が国の法人実効税率の引下げを進めることにより、日本の立地競争力の強化や我が国企業の競争力の強化、経済の好循環の実現を図るため、平成27年度から法人税改革に着手しています。

27年度は、経済の好循環の実現を力強く後押しするために税率の引下げが先行して行われます。また、28年度以降の税制改正においても、法人実効税率を20%台まで引き下げることを目指して、継続して改革が行われる一方、課税ベースの拡大等により29年度にかけて段階的に財源が確保されます。

2 改正の内容

(1)法人税の税率の引下げ

- 各事業年度の所得に対する税率について、普通法人の税率が23.9% (改正前25.5%)に引き下げられました。

- 各連結事業年度の連結所得に対する税率について、普通法人である連結親法人の税率が23.9%(改正前25.5%)に引き下げられました。

これにより、平成27年度改正では、法人事業税(地方税)の所得割の税率(改正前大法人向け7.2%)の引下げと合わせて、国・地方を通じた法人実効税率は、次図のようになります。

| 26年度 | 27年度 | 28年度 | |

|---|---|---|---|

| 法人税率 | 25.5% | 23.9% | 23.9% |

| 法人事業税所得割 (標準税率) | 7.2% | 6.0% | 4.8% |

| 国・地方の法人実効税率 | 34.62% | 32.11% (▲2.51%) |

31.33% (▲3.29%) |

※所得割の税率には、地方法人特別税を含みます。

(2)中小法人等の軽減税率の特例の延長

中小法人等の軽減税率の特例(所得金額年800万円以下の部分に対する税率を19%から15%に引き下げる措置)について、中小法人等の景気動向に配慮し適用期限が2年間延長されました。

(注)上記の「中小法人等」とは、次の法人(連結納税の場合には、連結親法人)をいいます。

- 普通法人のうち、各事業年度終了の時において資本金の額若しくは出資金の額が1億円以下であるもの又は資本若しくは出資を有しないもの(相互会社等、資本金等の額が5億円以上の法人等(大法人)の100%子法人及び100%グループ内の複数の大法人に発行済株式等の全部を保有されている法人を除く)。

- 公益法人等

- 協同組合等

- 人格のない社団等

3 適用期日

上記2(1)の改正については、平成27年4月1日以後に開始する事業年度の所得に対する法人税について、上記2(2)については平成29年3月31日までの間に開始する事業年度の所得に対する法人税について適用されます。

2 欠損金の繰越控除制度の見直し

1 改正の背景

法人税率の引下げに伴い、課税ベースの拡大を図ることにより財源を確保する観点や、欠損金の繰越控除制度が課税ベースを大きく浸食している状況を改善するとともに、控除制限を受けたくない企業には収益改善のインセンティブをもたらすため、見直しが行われました。

2 改正の内容

(1)控除限度額の引下げ等

青色申告書を提出した事業年度の欠損金の繰越控除制度、青色申告書を提出しなかった事業年度の災害による損失金の繰越控除制度及び連結欠損金の繰越控除制度における控除限度額(改正前80%)が次のとおり、段階的に引き下げられます。

- 平成27年4月1日から平成29年3月31日までの間に開始する繰越控除をする事業年度又は連結事業年度

……その繰越控除前の所得金額又は連結所得金額の65% - 平成29年4月1日以後に開始する繰越控除をする事業年度又は連結事業年度

……その繰越控除前の所得金額又は連結所得金額の50%

なお、中小法人等については、従来の控除限度額(所得金額又は連結所得金額)のままとされました。

また、上記の改正に伴い、再建中の法人や新設法人への影響に配慮して、①更生手続開始の決定や再生手続開始の決定があったこと等の事実が生じた法人(連結納税の場合には、連結親法人)については、その決定等の日から更生計画認可の決定、再生計画認可の決定等の日以後7年を経過する日までの期間内の日の属する各事業年度又は各連結事業年度、②法人の設立(合併法人にあっては合併法人又は被合併法人のうちその設立が最も早いものの設立等)の日から同日以後7年を経過する日までの期間内の日の属する各事業年度又は各連結事業年度については、所得の全額を控除可能とすることとされました(ただし、金融商品取引所に(再)上場等した場合等におけるその(再)上場した日等以後に終了する事業年度又は連結事業年度は対象外)。

(注1)平成23年12月改正における更生手続開始の決定があったこと等の事実が生じた場合に係る経過措置については、これに統合する形で廃止されます。

(注2)会社更生等による債務免除等があった場合の欠損金の損金算入制度については、従来どおりです。

(2)欠損金の繰越期間等の延長

欠損金の繰越期間等が10年(改正前9年)に延長されるとともに、次の措置が講じられました。

- 帳簿保存要件

青色申告書を提出した事業年度の欠損金の繰越控除制度等の適用に係る帳簿書類の保存要件について、欠損金の繰越期間の延長に伴い、その保存期間が10年(改正前9年)に延長されました。 - 欠損金額に係る更正の期間制

法人税の欠損金額に係る更正及び更正の請求の期間制限が10年(改正前9年)に延長されました。

3 適用期日

上記2(1)の改正は、平成27年4月1日以後に開始する事業年度について適用され、上記2(2)の改正は、平成29年4月1日以後に開始する事業年度において生じた欠損金額について適用されます。

| 改正前 | 改正後 | |

|---|---|---|

| 控除限度 (大法人) |

所得の80% | 27年4月1日以後に開始する事業年度 →所得の65% |

| 29年4月1日以後に開始する事業年度 →所得の50% |

||

| 再建中の 法人の特例 |

23年度改正法の施行前に再生手続開始の決定等があった法人を対象とした経過措置 所得の全額 (再生計画認可の決定等から7年後まで) |

所得の全額 (再生計画認可の決定等から7年後までの日の属する事業年度) ※再上場等の場合、以後の事業年度は対象外。 ※23年度改正の経過措置については、統合して廃止 |

| 新設法人 の特例 |

ー | 所得の全額 (設立から7年後までの日の属する事業年度) ※上場等の場合、以後の事業年度は対象外。 |

| 繰越期間 | 9年 | 10年に延長 ※29年4月1日以後に開始する事業年度に生じた欠損金について適用 ※帳簿書類の保存期間等も10年に延長。 |

3 受取配当等の益金不算入制度の見直し

1 改正の背景

昨年6月に政府税制調査会がまとめた「法人税の改革について」では、「企業の株式保有は、支配関係を目的とする場合と、資産運用を目的とする場合がある。支配関係を目的とする場合は、経営形態の選択や企業グループの構成に税制が影響を及ぼすことがないよう、配当収益を課税対象から外すべきである。他方、資産運用の場合は、現金、債券などによる他の資産運用手段との間で選択が歪められないよう、適切な課税が必要である」との文言が盛り込まれました。

加えて、法人税率の引下げに伴い2段階に分けて実施する課税ベース拡大の第1弾として、欠損金繰越控除の見直しや法人事業税の外形標準課税の拡大、租税特別措置の見直し等とともに受取配当等の益金不算入制度を見直すこととされました。

2 改正の内容

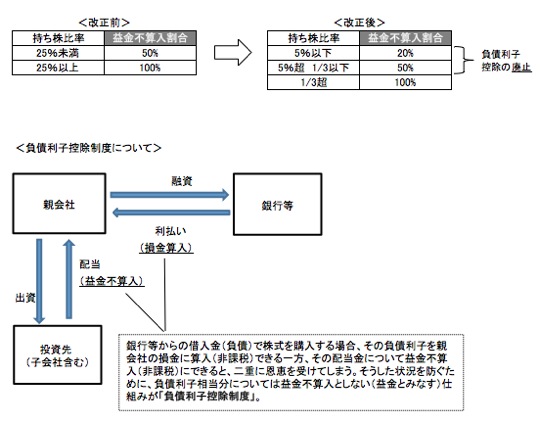

支配関係を目的とした株式保有と、資産運用を目的とした株式保有の取扱いを明確に分け、益金不算入制度の対象とすべき配当等の範囲や益金不算入割合などについて、諸外国の事例や会社法における各種の決議要件、少数株主権などを参考にしつつ、次の見直しが行われました。

(1)益金不算入の対象となる配当等の額の範囲から公社債投資信託以外の証券投資信託の収益の分配の額が除外されました。

(2)益金不算入の対象となる株式等及び益金不算入割合が以下のとおり見直されました(完全子法人株式等を除きます)。

- 法人が他の法人の発行済株式又は出資の総数又は総額の3分の1を超える数又は金額の株式等を有する場合におけるその株式等 100%

- 完全子法人株式等、1.の株式等及び3.の株式等以外の株式等 50%

- 法人が他の法人の発行済株式又は出資の総数又は総額の5%以下に相当する数又は金額の株式等を有する場合におけるその株式等 20%

(3)その他

上記のほか、①法人が支払う負債の利子があるときの益金不算入額の計算について、株式等の配当等の額からその株式等に係る負債の利子の額を控除して計算する株式等を上記(2)1.の株式等に限定し、②投資法人の出資総額等の減少に伴う金銭の分配の額のうち一定のものについては、配当等の額とされました。

3 適用期日

上記の改正は、平成27年4月1日以後に開始する事業年度について適用されます((3)2.の改正は、平成27年4月1日以後に受ける金銭の分配の額について適用)。